2026年の投資環境は、地政学的リスクやインフレ懸念など、複数の不確実性が同時に存在しています。このような状況下では、単一の資産クラスに集中投資するのではなく、グローバルな分散投資と戦略的なリスク管理が重要です。本記事では、中長期投資家が実践すべき資産配分の考え方と、市場変動に強いポートフォリオの構築方法を解説します。

2026年の投資環境:なぜ資産配分が重要なのか

過去数年間、多くの日本人投資家は米国株に資産の大半を集中させてきました。しかし2026年に入り、市場環境は変化しつつあります。

単一の資産クラスへの過度な依存は、市場調整局面で資産全体にダメージを与える可能性があります。地政学的リスク、インフレ変動、為替変動といった複数の不確実性が同時に存在する現在、異なる値動きを持つ資産を組み合わせることで、ポートフォリオ全体の安定性を高める必要があります。

2026年は、「どの株を買うか」だけでなく、「どのような資産配分で、どのようなリスクを取るか」という資産運用の基本を見直す良い機会です。

全天候型ポートフォリオの考え方

全天候型(オール・ウェザー)ポートフォリオとは、経済環境がどのように変化しても、大きく崩れず、着実に資産を増やし続けることを目指すアプローチです。

複数の資産クラスを組み合わせることで、以下のメリットが期待できます:

- 市場調整時のクッション効果:株式が下落する局面で、他の資産が支えになる可能性がある

- インフレ対策:実物資産やコモディティが、物価上昇局面で価値を保つ傾向がある

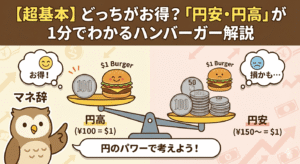

- 為替リスク軽減:国内資産と海外資産のバランスにより、円高・円安の影響を緩和

- 安定的なインカム:配当金や分配金により、市場変動に左右されにくい現金流を確保

実践的な資産配分モデル:2026年版

以下は、中長期投資家向けの標準的な配分例です。ただし、これはあくまで一例であり、個人のリスク許容度や投資目的によって調整が必要です。

| 資産クラス | 構成比 | 役割 |

|---|---|---|

| 全世界株式(米国株式含む) | 50% | ポートフォリオの土台。世界経済の成長に連動したリターンを狙う |

| 日本株式(高配当・バリュー) | 20% | 円高時の為替損失を抑えつつ、堅実なリターンを確保 |

| 新興国株式(インド・中国など) | 10% | 高い成長性を狙う。ただし変動性も高い |

| ゴールド(金) | 10% | 株式市場の調整や円高進行時のクッション役 |

| J-REIT(不動産投資信託) | 10% | 安定的な分配金により、トータルリターンの底上げ |

重要:このモデルは米国株偏重(80〜90%以上)の状態から、段階的に移行することを想定しています。一度に全てを変更するのではなく、定期的なリバランスを通じて、徐々に目標配分に近づけることが重要です。

各資産クラスの役割

全世界株式:ポートフォリオの基盤

全世界株式は、依然としてポートフォリオの中核です。米国株式を中心としながらも、先進国や新興国の株式に分散することで、単一国への依存を減らします。eMAXIS Slim 全世界株式(オール・カントリー)などのインデックスファンドが人気です。

日本株式:為替リスクの軽減

円安が進行した時期には、海外資産の価値が相対的に高まりました。しかし円高局面への備えも重要です。日本株式、特に高配当株やバリュー株を組み入れることで、円高時の為替損失をカバーしながら、安定的な配当収入を確保できる可能性があります。

新興国株式:成長性とリスク分散

インドの高い経済成長率などを捉えるため、新興国株式セクターは積極的なリターンを狙うポジションとなります。ただし、新興国株式は変動性が高いため、ポートフォリオ全体の10%程度に抑えることが推奨されます。

ゴールド(金):インフレヘッジと危機対応

金は、インフレ対策や地政学リスクへの備えとして、戦略的資産としての役割があります。株式との相関性が低いため、分散投資の効果が期待できます。

J-REIT:安定的なインカム

不動産投資信託(J-REIT)は、安定的な分配金を提供し、トータルリターンの底上げに貢献する可能性があります。株式との相関性が比較的低く、ポートフォリオの安定性向上に役立つと考えられています。

2026年度NISA改正:債券型投資信託の追加

2025年12月に公表された2026年度税制改正大綱により、NISAのつみたて投資枠に債券中心の投資信託が追加されることが決定しました。

債券が再び注目される理由

従来、つみたて投資枠の対象商品は「主に株式に投資するもの」に限定されていました。しかし、今回の改正により「主に株式又は公社債に投資するもの」も対象となります。

これにより、リスク許容度が高くない方や、退職を控えた世代など、リスクを避けたい層も安心してNISAを活用した資産形成を始められるようになります。

債券活用の実践的アプローチ

債券を組み入れる際の重要なポイントは、「株式をメインに据えつつ、その変動を抑えるためのバランス調整」として活用するという視点です。特に以下の層に債券の活用が有効と考えられます:

- 50代・60代の投資家:「増やす」段階から「守りながら使う」段階へ移行する際、債券は大きな助けになる

- 値動きに不安を感じる投資家:債券やバランスファンドを組み入れることで、精神的な負担を軽減できる

- 初心者投資家:投資の第一歩として、低リスクの債券型ファンドから始める選択肢が増える

リスク許容度に基づいた資産配分の調整

自分のポートフォリオが、本当に自分のリスク許容度に合致しているかどうかを定期的に確認することは、長期投資の成功に不可欠です。

「120の法則」による無リスク資産の配分

資産配分の基本的な考え方として、「120の法則」が参考になります。これは、無リスク資産(現預金や個人向け国債など)とリスク資産(株式や投資信託など)の割合を、「自分の年齢:120−自分の年齢」で決めるというものです。

例:40歳の場合

- 無リスク資産:40%

- リスク資産:60%

資産が1,200万円なら、無リスク資産は400万円、リスク資産は800万円という配分になります。

注意点:

- 総資産が少ない場合は、この法則を使わない方が良いケースもあります

- 無リスク資産は、最低でも生活費6ヶ月〜1年分は確保しましょう

- これはあくまで目安であり、個人の状況に応じて調整が必要です

リスク資産の内訳チェック

リスク資産の比率が高い場合は、以下の点を確認しましょう:

- 株式、債券など商品ごとの比率:単一の資産クラスに偏っていないか

- 国内、海外(先進国、新興国)のエリア比率:地域分散が十分か

- 毎月の積立配分:リスク資産に多く回りすぎていないか

値動きが激しくて精神的に厳しい場合は、資産の一部に債券やJ-REIT、バランスファンド、金ファンド、高配当株などを組み入れることで、リスクを抑えることが期待できます。

リバランスの実践的方法

資産配分を決めたら、その後の管理が重要です。リバランス(資産の再配分)は、ポートフォリオの効率性を維持するための必須プロセスです。

リバランスの頻度と方法

一般的に、年に1回のリバランスが効果的とされています。以下の手順で実施します:

- 現在の資産配分を確認:各資産クラスの時価評価額を計算

- 目標配分との乖離を確認:どの資産が増減しているか把握

- 売却と購入を実行:目標配分に戻すよう調整

例:米国株が好調で全体の60%に増加した場合、一部を売却して日本株やゴールドを購入し、50%に戻すというイメージです。

積立投資を活用したリバランス

毎月の積立投資を活用することで、リバランスをより効率的に実施できます。定期的に定額購入する「ドル・コスト平均法」を活用することで、以下のメリットが得られます:

- 高値で買いすぎるリスクを軽減

- 短期的な値動きの影響を抑制

- 心理的な負担を軽減

長期・積立・分散投資の重要性

2026年の投資環境がどうであれ、「長期・積立・分散」の資産運用を淡々と続けることが、確実性の高い資産形成につながるという原則は変わりません。

暴落局面での心構え

過去にもあったように、今後も世界経済が短期的に変調をきたす可能性はあります。しかし、中長期的な成長を前提に立てば、「長期・積立・分散」の有効性は今後も変わらないと考えられます。

暴落局面では、以下の点に注意:

- 「様子を見るために売却する」という行動は避ける

- むしろ、その局面こそが割安な価格で資産を購入できるチャンス

- 感情的な判断を避け、計画的に投資を継続する

ポートフォリオ見直しの実践的チェックリスト

2026年に向けて、自分のポートフォリオを見直す際の7つのポイントを確認しましょう:

- リスク許容度の確認:「自分が損失にどのくらい耐えられるか」を改めて検討

- 資産配分の見直し:米国株偏重になっていないか確認

- 証券会社の選定:手数料や商品ラインアップは最適か

- 投資先の多様化:単一の資産クラスに偏っていないか

- 積立頻度の最適化:毎月積立が最適か、それとも別の頻度が良いか

- リバランス計画の策定:年1回のリバランスを実行するスケジュール確認

- 現金比率の確認:無リスク資産の比率は適切か

中長期投資で最も重要なのは、「どの銘柄を買うか」よりも「どんなルールで、どんな配分で投資するか」を理解することです。

もし、

・自己流で投資していて不安がある

・資産配分や売買ルールを体系的に学びたい

という方は、金融商品を売らない中立的な立場で学べる体験セミナーを一度受けてみるのも一つの選択肢です。

まとめ

2026年は、単なる「投資の年」ではなく、「資産運用の見直しの年」として捉えることができます。米国株一辺倒から全天候型へのシフト、債券の活用、リバランスの実践、そして長期・積立・分散の継続――これらの要素を組み合わせることで、どのような市場環境でも大崩れせず、着実に資産を増やし続けるポートフォリオを目指すことができます。

重要なのは、完璧な資産配分を目指すのではなく、自分のリスク許容度と人生設計に基づいた、実行可能な戦略を構築することです。

免責事項:本記事は情報提供を目的としたものであり、特定の金融商品の購入を推奨するものではありません。投資判断はご自身の責任で行ってください。投資には元本割れのリスクがあります。過去の運用実績は将来の成果を保証するものではありません。

参考サイト・引用元

- 金融庁「令和8(2026)年度税制改正について」

https://www.fsa.go.jp/news/r7/sonota/20251226-2/01.pdf - 日本経済新聞「債券中心の投信、NISAつみたて枠に追加へ」

https://www.nikkei.com/ - MONEY PLUS「お金が減るのが怖い人へ。堅実に資産を増やすための資産配分の考え方」

https://media.moneyforward.com/ - マネックス証券「2026年の投資に向けて、年末年始に確認しておくべき6つのポイント」

https://media.monex.co.jp/

※本記事は2026年2月時点の情報に基づいています。税制や制度内容は変更される可能性がありますので、最新の情報は各公式サイトでご確認ください。